с 2003 года

средства подотчет сотруднику организации можно по заявлению сотрудника либо по

распорядительному документу руководителя организации. В документе должны быть

обязательно указаны сумма, которую необходимо выдать, и срок, на который выдается

сумма. Если сотрудник не отчитался и не вернул деньги в срок, то необходимо признать

эти деньги невозвращенными и отразить это бухгалтерской справкой.

Сумму долга можно удержать из заработной платы сотрудника, для этого нужен приказ и

письменное согласие работника. Согласно ст. 137 ТК РФ на оформление этих документов

у организации есть один месяц с даты окончания срока возврата денежных средств. Если

сотрудник не дает согласие на удержание из заработной платы или прошло более одного

месяца, то организации придется обращаться в суд. В данном случае доход у сотрудника

не возникает, начислять НДФЛ и страховые взносы не нужно.

Для того, чтобы просроченный подотчет стал доходом сотрудника, должно выполняться

одно из двух условий:

1. Сумма долга прощена. Оформляется приказом руководителя организации.

2. Истек срок давности. Согласно ст. 196 ГК РФ – три года.

В этом случае организации нужно:

1. Рассчитать, удержать и уплатить НДФЛ с невозвращенной суммы.

2. Начислить и уплатить страховые вносы.

3. Списать невозвращенную сумму в прочие расходы.

Для удержания НДФЛ датой получения дохода является наиболее ранняя из дат: дата, с

которой взыскание стало невозможно, или дата принятия решения о прощении долга (см.

Письмо Минфина России от 24.09.2009 № 03-03-06/1/610).

Страховые взносы начисляются на наиболее раннюю из дат: на дату её списания или

прощения или на дату истечения месячного срока на удержание подотчётных сумм из

заработной платы, если решение об удержании в течение этого срока не принято.

Для включения просроченного подотчета в состав внереализационных расходов

налогового учета должно выполняться одно из двух условий: истек срок исковой давности

или исполнительное производство прекращено. Если руководитель простил долг

сотруднику, то в налоговом учете эту сумму учесть нельзя.

1. Отражаем задолженность по невозвращенной подотчетной сумме. Документ «Операция».

Рис.1.jpg)

2. Начисляем доход, НДФЛ и страховые взносы.

Невозвращенная подотчетная сумма – это доход в натуральной форме, зарегистрировать доход нужно только с целью начисления НДФЛ и страховых взносов.

Создаем новый вид начисления:

Зарплата и кадры – Настройка зарплаты – Расчет зарплаты – Начисления

Рис.2

.jpg)

Создать:

- Наименование «Подотчетная сумма невозвращенная»

- НДФЛ облагается, код дохода 2510

- Поставить флажок «Доход в натуральной форме», т.к. данное начисление сотруднику выплачиваться не будет, регистрируется с целью только начислить НДФЛ и страховые взносы.

- Страховые взносы – доходы, целиком облагаемые страховыми взносами.

- Налог на прибыль – не включается в расходы по оплате труда

- Отражение в бухучете – в соответствии с учетом в Вашей организации

- Исполнительное производство – 1. Зарплата и иные доходы с ограничением взыскания

- Входит в состав начислений Районный коэффициент и Северная надбавка – флажок снимаем.

Записать и закрыть.

Рис. 3.

.jpg)

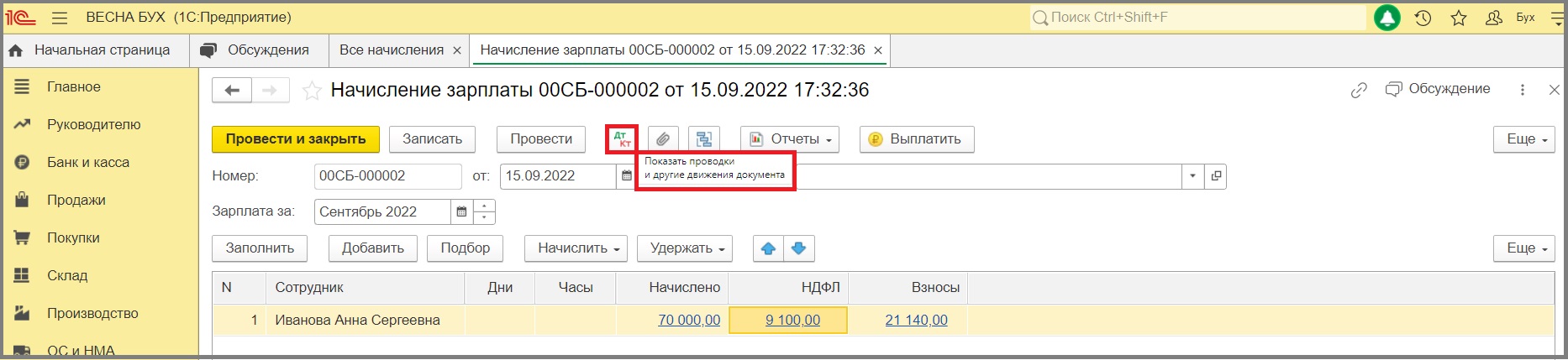

Начисление дохода, НДФЛ и взносов.

Начисление зарплаты – Добавить или подобрать – Сотрудник – Начислено – Подотчетная сумма невозвращенная - ОК

Рис 4

.jpg)

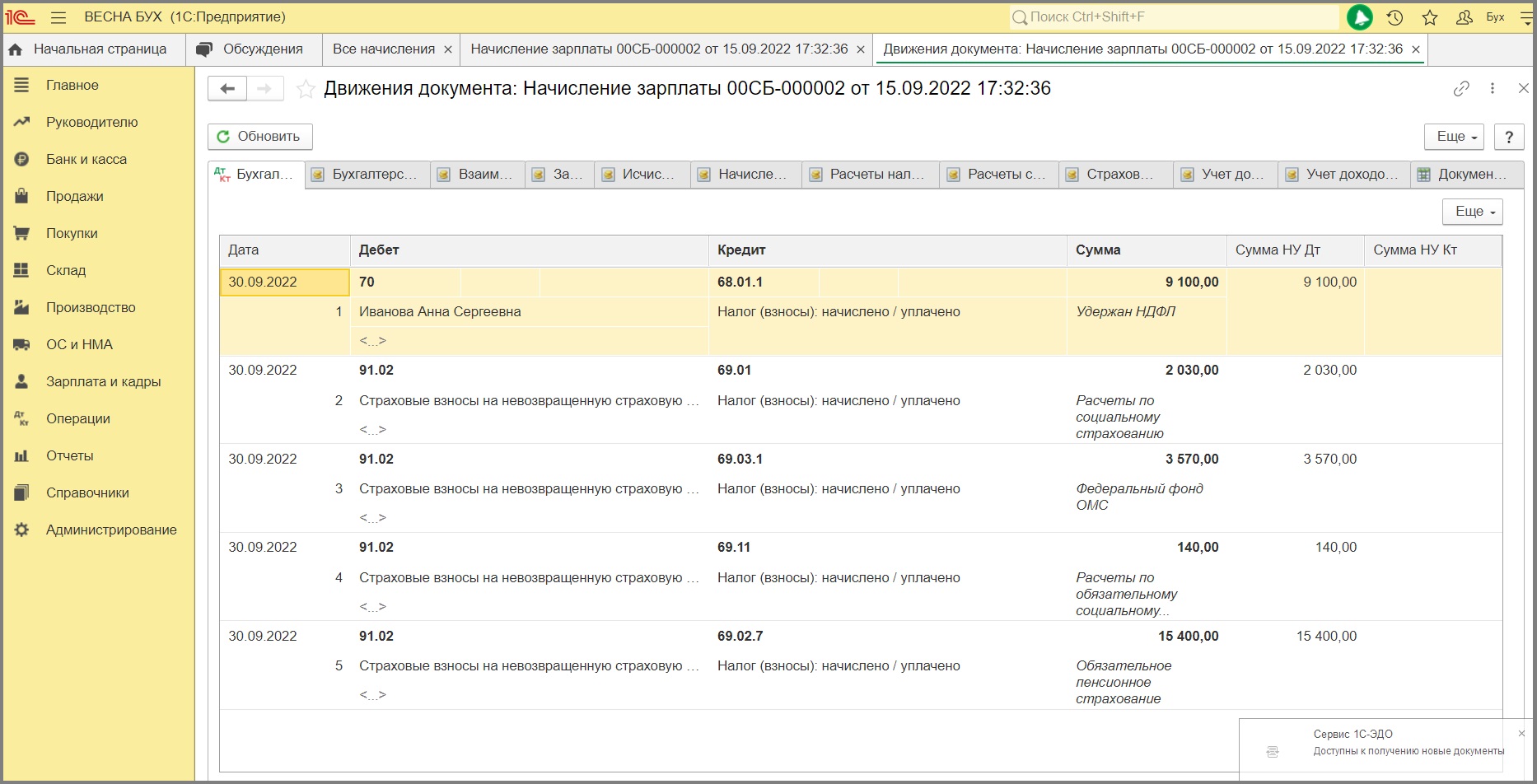

Показать проводки и другие движения документа

Рис 5

Рис. 6

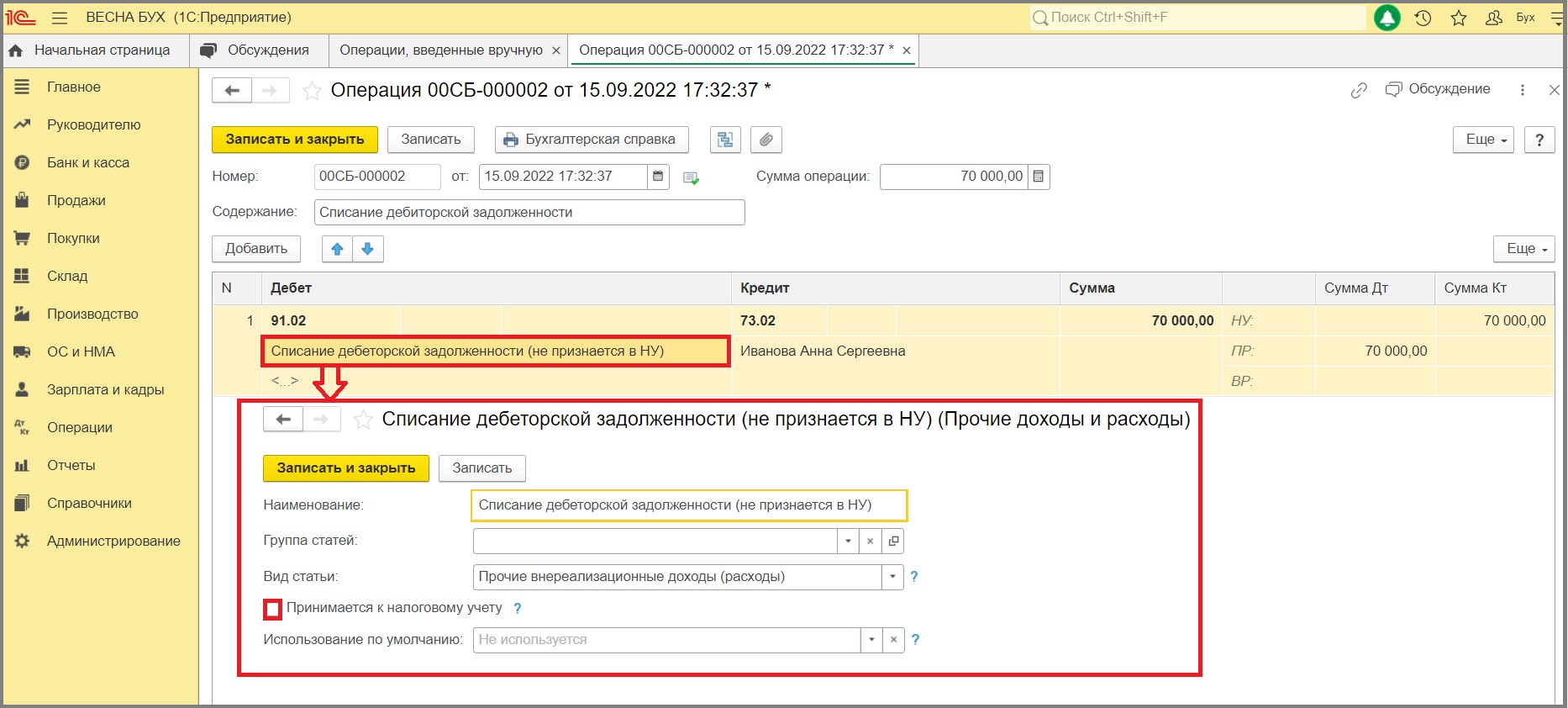

3. Списываем задолженность. Документ «Операция».

Рис 7

Звоните +7 (495) 580-64-80

Подключение к сопровождению ИТС в день обращения.